Padrão ouro na Europa: está cada vez mais próximo? 25 de setembro de 2024

Padrão ouro na Europa: está cada vez mais próximo?

80 anos após o fim do Acordo de Bretton Woods, no qual os EUA estabeleceram um novo sistema financeiro mundial baseado no apoio ao ouro, encontramo-nos num momento de convulsão igualmente fundamental.

Os países BRICS estão em processo de desenvolvimento de uma moeda comercial apoiada pelo ouro e os senadores dos EUA são a favor da indexação do dólar americano ao ouro. Trump já defendeu um padrão ouro em 2016.

Em comparação, a julgar pela cobertura mediática da questão, os europeus não parecem estar particularmente preocupados com o estabelecimento de um padrão-ouro na política global do ouro. Mas as iniciativas europeias estão mais avançadas do que geralmente se pensa

O padrão-ouro na Europa tem uma longa tradição. Historicamente, o padrão-ouro clássico desde 1871, quando o Império Alemão foi fundado, até ao início da Primeira Guerra Mundial em 1914, é considerado uma época em que um sistema monetário apoiado pelo ouro funcionou amplamente bem. O mesmo aconteceu com a Grã-Bretanha e a França.

Após a Segunda Guerra Mundial, o sistema de Bretton Woods pretendia estabilizar a situação monetária. Através de taxas de câmbio fixas para moedas, ocorreu um título de ouro indireto a nível internacional, que foi criado através do lastro em ouro do dólar americano. No entanto, o crescente comércio global levou a uma maior necessidade de reservas em dólares dos EUA, que rapidamente ultrapassaram as reservas de ouro dos EUA.

A França falou com desaprovação de um “privilégio extraordinário” dos EUA, que devia o seu estatuto à moeda de reserva mundial graças ao seu apoio em ouro. Esta posição reflectiu o crescente desconforto da Europa com o domínio do dólar.

Em meados da década de 1960, o presidente francês De Gaulle exigiu que as suas reservas em dólares fossem convertidas em ouro e fez com que 350 toneladas de barras de ouro fossem trazidas para França num navio de guerra.

Em 1968, a obrigação de resgatar o ouro estava limitada aos bancos centrais. À medida que a procura de ouro americano continuava a aumentar, o Presidente dos EUA, Nixon, anunciou num discurso televisivo em 1971 que a convertibilidade do ouro em relação ao dólar dos EUA seria suspensa, anunciando o fim do sistema de Bretton Woods em 1973.

Ele justificou a sua decisão dizendo que nas últimas semanas os especuladores lançaram uma guerra contra o dólar utilizando todos os meios possíveis. A troca de dólares por ouro aumentou notavelmente nos últimos tempos; Semanas antes, o presidente francês tinha, entre outras coisas, enviado outro navio para transportar mais ouro de volta. ( O colapso da moeda fiduciária e o ressurgimento do ouro )

Padrão ouro na Europa – preparado há décadas?

Segundo o especialista em ouro Jan Nieuwenhuijs, os bancos centrais europeus têm preparado um padrão-ouro internacional – desde a década de 1970. Na sua opinião, as políticas destinadas a preparar o caminho para um sistema monetário justo e sustentável foram implementadas gradualmente durante cerca de 50 anos.

Após a abolição da indexação ao ouro por Nixon, os europeus foram forçados a aderir à hegemonia do dólar; mas já estavam a planear contrariar esta dominância monetária.

Para compreender melhor a situação num contexto histórico, olhemos para a década de 1960: numa tentativa de estabilizar o sistema monetário internacional e manter o preço do ouro em 35 dólares americanos, o consórcio denominado “London Gold Pool” foi fundado em 1961. . Os seus oito membros eram os EUA, a Alemanha, a Grã-Bretanha, a Itália, a França, a Suíça, os Países Baixos e a Bélgica.

Os europeus não ficaram satisfeitos com a resolução de problemas essencialmente causados pelos EUA. Após a desvalorização da libra esterlina em 1967 ter abalado a confiança no sistema financeiro, a França retirou-se do pool. Em 1968 foi completamente dissolvido.

Desde a década de 1960, os EUA têm incentivado os bancos centrais estrangeiros a reinvestir as suas reservas em dólares em títulos do governo dos EUA, em vez de os resgatar por ouro. Assim, os Estados Unidos poderiam imprimir dinheiro para importações e deixar que os poupadores estrangeiros financiassem os seus défices orçamentais - o que foi o que acabou por acontecer. O sistema inerentemente injusto deu aos Estados Unidos um poder sem precedentes.

Num artigo do New York Times datado de 24 de Setembro de 1973, a CEE (Comunidade Económica Europeia) disse publicamente que a Europa se comprometeria a estabelecer uma reforma monetária internacional para tornar o sistema permanente e justo. Segundo Nieuwenhuijs, esta foi a razão pela qual os bancos centrais da Europa começaram a vender ouro em grande escala.

O objetivo era distribuir o ouro de maneira mais uniforme em todo o mundo. Este foi um passo com base no qual estava a ser preparado um sistema monetário baseado no ouro.

Política do ouro na Europa, desconfiança nos EUA e controle da União Soviética

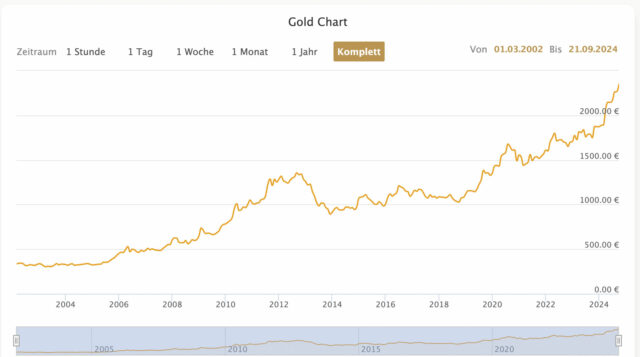

Os preços do ouro estavam em torno de US$ 50 em 1973, atingiram US$ 194 em 1977 e ultrapassaram US$ 850 no início da década de 1980. Isso levou a uma forte desvalorização do dólar. Naquela época, a União Soviética – juntamente com a África do Sul – era o principal fornecedor de ouro no mercado mundial, o que lhe conferia controle parcial sobre o preço.

Enquanto os EUA tentavam baixar o preço do ouro através de vendas, os bancos europeus e asiáticos compravam ouro – o que era visto como um sinal de independência da política dos EUA. Isto tornou impossível aos EUA controlarem o preço do ouro.

A profunda e persistente crise económica da década de 1970 nos EUA, que foi parcialmente caracterizada por taxas de inflação de dois dígitos, alimentou o declínio do dólar. Em 1979, a revista americana “USNWR” relatou que a explosão no preço do ouro foi vista pelos bancos europeus como um voto massivo de desconfiança nas políticas económicas do Presidente dos EUA, Carter.

Nas décadas de 1980 e 1990, a economia dos EUA desenvolveu-se intensamente, o que se deveu em grande parte ao facto do dólar ser a principal moeda do mundo. Antes do século XXI estar ao virar da esquina, a situação económica nos EUA deteriorou-se novamente.

Entre outras coisas, foi emitido dinheiro para aumentar as despesas sociais e o financiamento da guerra - por exemplo no Afeganistão, no Iraque ou na Somália; esta oferta monetária adicional foi coberta por títulos do governo. A dívida nacional resultante enfraqueceu significativamente o dólar americano face às moedas importantes da Europa e da Ásia. Um aumento acentuado no preço do ouro teria sido a consequência lógica.

CBGA: Acordo entre Europeus em Washington

Quando vários bancos centrais europeus - Áustria, Suíça, Países Baixos, mas sobretudo o Banco Britânico de Inglaterra - anunciaram ou consideraram a possibilidade de quererem vender ouro em grande escala, isso perturbou enormemente os mercados. Neste contexto, os bancos centrais de alguns países europeus celebraram um acordo para manter um preço do ouro subvalorizado.

Em 1999, 14 bancos centrais da Europa Ocidental anunciaram que iriam implementar um programa coordenado por um período de cinco anos. Foi chamado de Acordo do Banco Central do Ouro (CBGA). Dado que este primeiro dos quatro acordos foi concluído em Washington, é também conhecido como “Acordo de Washington sobre o Ouro”. Na época, as discussões ocorreram durante reunião do FMI na capital americana.

O então chefe do Federal Reserve dos EUA, Alan Greenspan, e o secretário do Tesouro, Larry Summers, estiveram presentes na assinatura. Do seu ponto de vista, os concorrentes na luta pela estabilidade monetária chegaram a um acordo “interno” pelo qual se restringem e se comprometem a manter o dólar americano forte. Se isto deve ser visto como uma boa hospitalidade por parte dos dois líderes financeiros dos EUA ou como um sinal diplomático da subordinação da Europa continua a ser uma questão de interpretação.

A razão para este acordo foi multifacetada. Por um lado, as vendas de ouro em grandes quantidades foram anunciadas pelo Fundo Monetário Internacional e por vários bancos centrais da Europa Ocidental. Incluíam os bancos centrais britânico, suíço, austríaco, holandês e belga.

O primeiro de um total de quatro acordos foi assinado em 26 de Setembro de 1999 pelo BCE e pelos bancos centrais dos seguintes 14 países: Grã-Bretanha, Alemanha, Suíça, Países Baixos, Suécia, Bélgica, Irlanda, Áustria, Espanha, França, Itália, Portugal, Finlândia e Luxemburgo. A África do Sul e a Austrália, que estavam entre os maiores produtores de ouro do mundo na época, aderiram informalmente ao CBGA. Os respectivos bancos centrais comprometeram-se a colocar no mercado um máximo de 400 toneladas de ouro por ano. O acordo era de cinco anos.

O segundo Acordo de Washington (CBGA II) foi alcançado em 2004, com a retirada do Banco de Inglaterra e a adesão da Grécia ao tratado. Nos cinco anos seguintes, o limite foi aumentado para 500 toneladas por ano; a quantidade total no período de cinco anos foi fixada em um máximo de 2.500 toneladas.

O CBGA III (2009 a 2014) adicionou os bancos centrais de Malta, Eslovénia, Eslováquia e Chipre. O volume anual de vendas foi zerado para 400 toneladas; o volume total de vendas no período não deverá ultrapassar 2.000 toneladas.

O quarto e último acordo, que começou em maio de 2014 e terminou em setembro de 2019, acrescentou os bancos centrais da Estónia e da Letónia. Os membros comprometeram-se a continuar a coordenar as suas compras e vendas, mantendo os volumes baixos. Já não havia necessidade de continuar o acordo porque os mercados tinham estabilizado. No CBGA IV, o metal precioso amarelo foi oficialmente declarado como um elemento significativo das reservas monetárias globais.

Padrão Ouro na Europa: No Ocidente

As compras ou vendas de ouro pelos bancos centrais europeus fornecem sinais de que estão a equilibrar as suas reservas de ouro em relação ao produto interno bruto (PIB), de acordo com Nieuwenhuijs. Para fazer isso, forçariam acordos secretos entre si para equilibrar as reservas de ouro dentro da Europa e em relação às principais economias fora do continente. Se as reservas de ouro forem distribuídas uniformemente, é cumprido um pré-requisito para uma transição estável para o padrão-ouro.

E foi precisamente esta abordagem que foi comunicada com sugestões invulgarmente claras em Novembro de 2023 por Aerdt Houben, director de mercados financeiros do Banco Central Holandês (DNB). O DNB teria equalizado as reservas de ouro em relação ao PIB de outros países da zona euro e da Europa - e isso foi uma decisão política. Se houvesse uma crise financeira, o preço do ouro dispararia. As reservas de ouro poderiam então ser utilizadas para apoiar um novo padrão-ouro.

Os estados da UE na parte oriental da Europa aumentaram visivelmente as suas reservas de ouro nos últimos anos. Os três países seguintes, nenhum dos quais tem o euro como moeda nacional, estão entre eles.

Polônia

De acordo com um relatório da Euronews, o Banco Nacional da Polónia (NBP) foi o maior comprador de ouro entre os bancos centrais em todo o mundo no segundo trimestre. Acrescentou 19 toneladas de ouro às suas reservas, elevando as reservas totais para 377,4 toneladas. O ouro representa agora cerca de 14,7% das reservas totais da Polónia. O governador do NBP, Adam Glapiński, pretende 20 por cento.

República Tcheca

O Banco Nacional Checo aumentou significativamente as suas reservas de ouro no segundo trimestre de 2024. De acordo com uma reportagem da televisão checa baseada em dados do banco central, foram compradas quase seis toneladas de ouro. As reservas de ouro do banco central situam-se atualmente em 41,5 toneladas. O que é particularmente digno de nota é que as reservas de ouro do Banco Nacional Checo mais do que duplicaram nos últimos doze meses.

Hungria

As reservas de ouro da Hungria permaneceram em cerca de 3,1 toneladas até o terceiro trimestre de 2018. No final de 2016, caíram mesmo brevemente para zero, após o que regressaram imediatamente a 3,1 toneladas. No quarto trimestre de 2018 aumentaram para 31,5 toneladas; 2021 para 94,5 toneladas, nível em que se mantêm desde então. Eles aumentaram as suas reservas cerca de trinta vezes nos últimos seis anos e estão classificados em 36º lugar no ranking internacional, acima do 56º lugar anterior. A Hungria tem agora as maiores reservas de ouro per capita na região da Europa Central e Oriental da Europa.

Fontes: PublicDomain/ kettner-edelmetalle.de em 21 de setembro de 2024